Vollkasko für den Neuwagen? Klar, mindestens zwei Jahre! Bumper, Panzerfolie und Neuwertversicherung beim neuen iPhone? Logisch, immerhin findet das halbe Leben darauf statt. Doch ein viel kostbarerer, und im Schadenfall nicht ersetzbarer Wert wird oft vernachlässigt: Das eigene Einkommen. Dabei summiert es sich im Laufe deines Arbeitslebens in fast jedem Beruf auf mehr als eine Million Euro. Gleichzeitig muss jeder vierte Arbeitnehmer seinen Beruf wegen Krankheit oder Unfall frühzeitig aufgeben. Dann bleibt das Einkommen irgendwann aus und der Lebensstandard bröckelt.

Die gute Nachricht: Versicherungen zahlen dir dein Einkommen bei Berufsunfähigkeit weiter und je früher du diesen „unsichtbaren Schatz“ absicherst, desto günstiger wird es für dich. Welche Versicherung für dich passt – das kriegen wir gemeinsam heraus.

Was verdient der durchschnittliche Angestellte im Laufe seines Lebens?

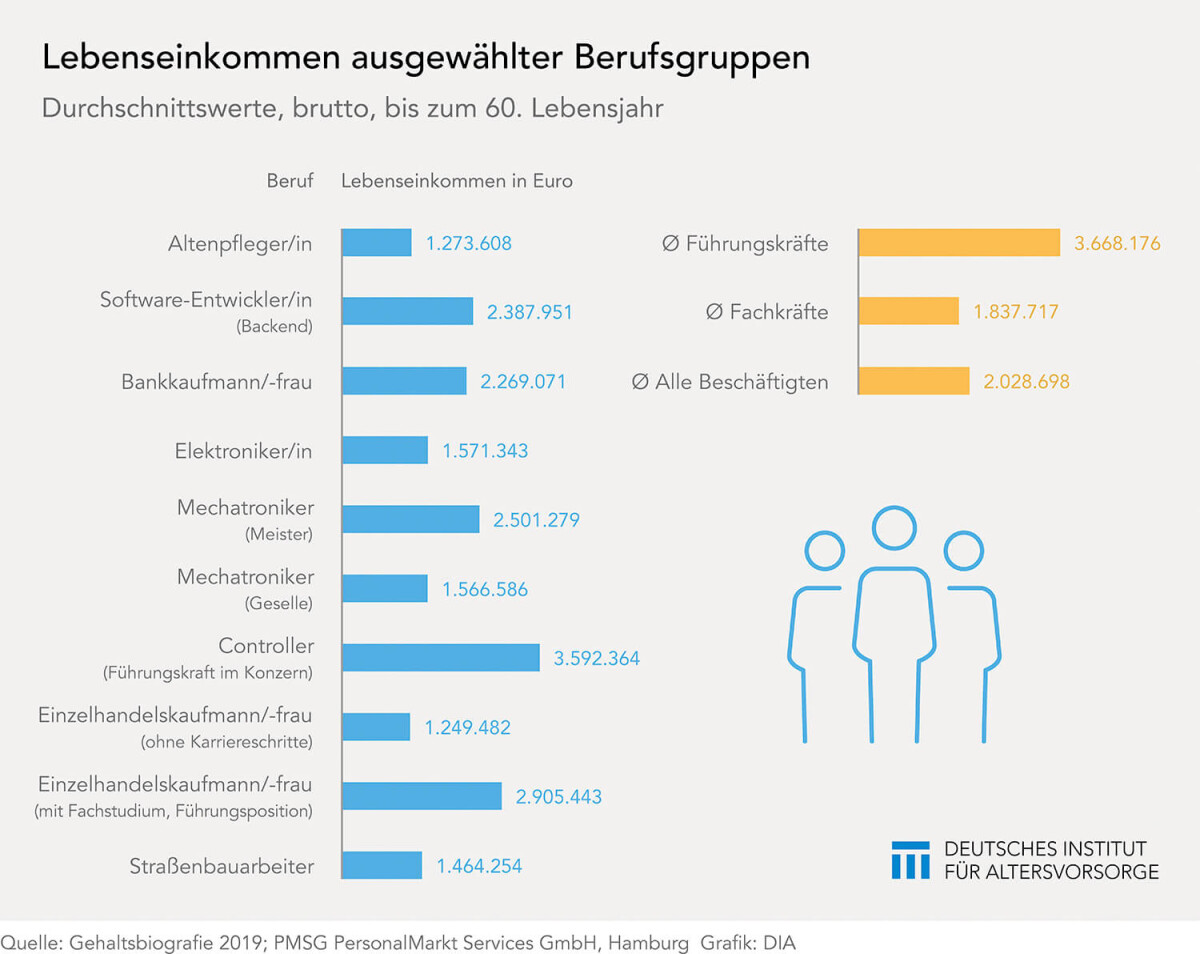

Viele Faktoren bestimmen dein Lebenseinkommen: Höhe des Gehalts, Qualifikationen, Sonderzahlungen und schließlich die Anzahl deiner Arbeitsjahre, abzüglich eventueller Auszeiten. Vielen Menschen ist jedoch nicht bewusst, dass ihr gesamtes Einkommen in fast jedem Beruf die Millionengrenze locker überschreitet. Vom Straßenbauarbeiter, über den Kfz-Mechatroniker bis zum Controller, von der Fachkraft bis zur Führungskraft – ihr Gehalt macht sie alle im Laufe ihres Arbeitslebens zu Einkommens-Millionären. Auch das Gehalt einer Pflegekraft summiert sich auf über 1,2 Millionen Euro. Das hat das Deutsche Institut für Altersvorsorge (DIA) ermittelt. Demnach liegt das Lebensarbeitseinkommen über alle Beschäftigungsgruppen hinweg sogar bei über zwei Millionen Euro.

Grafik mit freundlicher Genehmigung des Deutschen Instituts für Altersvorsorge

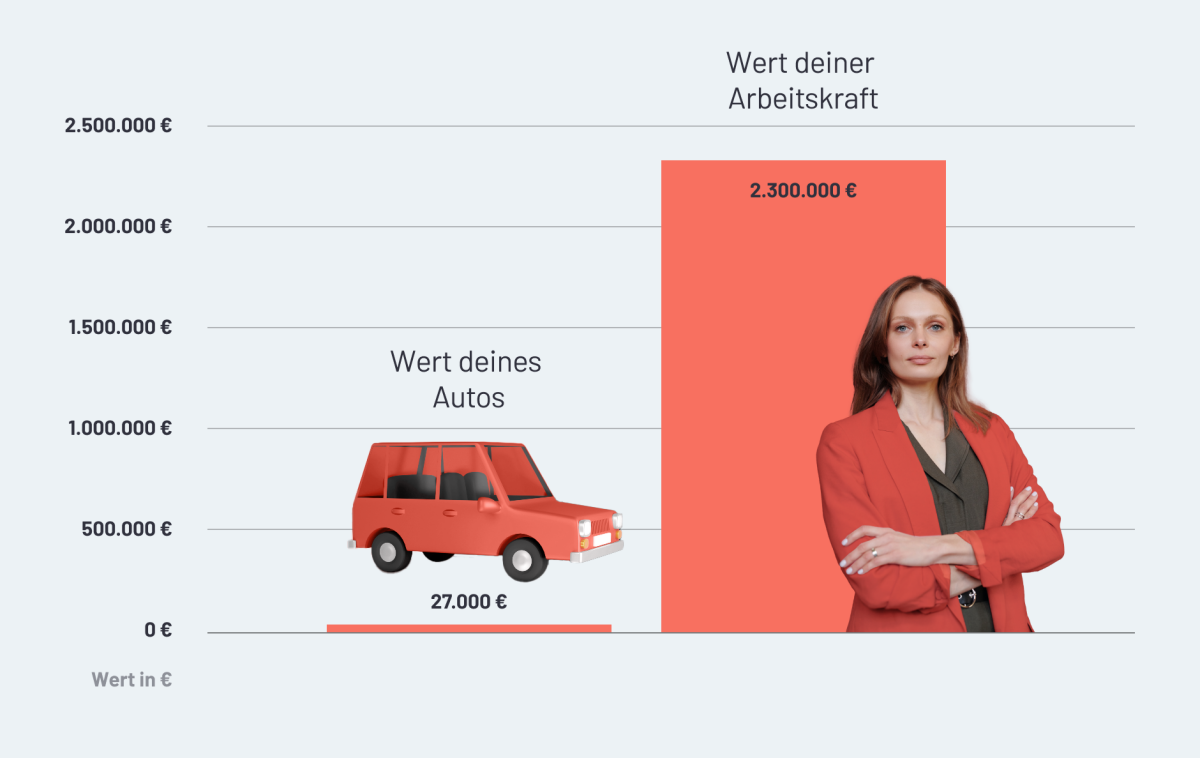

Damit bekommt deine Arbeitskraft einen Wert, der kaum zu kompensieren ist. Dies ist oft nicht jedem bewusst, da er weniger (be)greifbar ist als beispielweise der Wert haptischer Dinge des täglichen Lebens (z.B. Auto, Smartphone, Hausrat). Dabei sorgt eben jenes Einkommen dafür, dass du dir diese Dinge leisten und deinen Lebensstandard frei gestalten kannst.

Das Deutsche Institut für Altersvorsorge hat übrigens ein Tool entwickelt, dass dir deine persönliche Arbeitskraft in Euro und Cent vor Augen führt. Probier selbst einmal aus, wie und wann du zum Einkommens-Millionär wirst.

Wie hoch ist das Risiko, aus gesundheitlichen Gründen nicht mehr arbeiten zu können?

Im Laufe eines Arbeitslebens muss jeder vierte Erwerbstätige frühzeitig die Einkommens-Segel streichen. Ein Unfall oder eine schwerwiegende Krankheit können verhindern, dass der bisherige Beruf weiter ausgeübt werden kann. Das belegen langjährige Analysen – zum Beispiel von den Experten der Deutschen Aktuarvereinigung. Wann man letztlich berufsunfähig ist, entscheiden die Versicherungsbedingungen. Der Standard lautet hier: „wenn du deinen aktuellen Beruf, für einen voraussichtlichen Zeitraum von mindestens sechs Monaten, nicht mehr zu mindestens 50 Prozent ausüben kannst.“

Die Gründe für BU sind vielseitig, erstrecken sich jedoch auf alle Berufsgruppen. Denn die Hauptursache für Berufsunfähigkeit (BU) sind psychische Erkrankungen, gefolgt von Krebs und Schäden am Bewegungsapparat.

Es ist daher ein Irrglaube, dass nur körperlich schwer Arbeitende ein erhöhtes BU-Risiko besitzen. Burn-out und Depressionen können jeden betreffen und haben ihre Ursachen auch nicht nur im beruflichen Umfeld.

Berufsunfähigkeit ist also keine alleinige Frage des Berufs oder eines bestimmten Alters. Auch wenn das Risiko mit zunehmendem Alter besonders steigt, ist es clever, sich in jungen Jahren mit der Absicherung zu beschäftigen. Das sichert dir nämlich dauerhaft günstige Beiträge 😉.

Warum lohnt es sich, eine Versicherung für den Verlust des Einkommens abzuschließen?

„Lohnen“ bedeutet im Zusammenhang mit einer Versicherung immer, ob du einen finanziellen Schaden anderweitig stemmen könntest. Daher andersrum gefragt:

Kannst du deine regelmäßigen Ausgaben, wie zum Beispiel deine Miete, deinen Jahresurlaub und andere Annehmlichkeiten auch dann finanzieren, wenn dein Einkommen wegbricht? Und zwar 30 oder 40 Jahre lang?

In den meisten Fällen lautet die Antwort „Nein“, denn das Einkommen ist nun einmal der Sprit für unseren Motor namens „Lebensstandard“.

Verfügst du nicht über andere Vermögenswerte, aus denen du im BU-Fall ein regelmäßiges Einkommen dauerhaft beziehen kannst, solltest du dich mit der Absicherung deiner Arbeitskraft unbedingt beschäftigen. Denn der Staat ersetzt dein Einkommen schon lange nicht mehr. Bau dir daher dein eigenes Sicherungsnetz, damit du weich fällst, falls du deinen Job nicht mehr ausüben kannst.

Hast du die richtigen Werte versichert?

Angenommen, du bist 30 Jahre alt, Bankkauffrau und fährst ein neuwertiges Auto. Wie sicherst du deine Werte ab?

Ø Prämie für eine Kfz-Vollkaskoversicherung Im Jahr 2022:

Beispielhafte Prämie für eine Berufsunfähigkeitsversicherung:

321 €/ Jahr¹

ab 756 €/ Jahr2

¹ Durchschnittliche Jahresprämie in der Kfz-Vollkaskoversicherung in Deutschland von 1980 bis 2022, 2024 (Statista, 2024)

2 Berechnungsgrundlage: 30-jähriger Bankkaufmann, 1.500€ monatliche BU-Rente bis 67. Lebensjahr (Handelsblatt, 2023)

Deine Arbeitskraft ein Unikat, das bei Verlust nicht wiederbeschafft werden kann. Und sie ist um ein Vielfaches wertvoller, als dein Wagen. Ihre Absicherung hingegen ist nur unwesentlich teurer.

Welche Möglichkeiten gibt es, Einkommensverluste finanziell abzusichern?

Es gibt verschiedene Lösungen, um dein Einkommen abzusichern. Hier eine Übersicht, worin sich die wichtigsten unterscheiden:

Berufsunfähigkeitspolice (BU)

Die BU ist eine der wichtigsten Versicherungen zur Absicherung der Arbeitskraft. Sie zahlt dir eine vereinbarte Rente, wenn du aufgrund von Krankheit oder Unfall dauerhaft nicht mehr in der Lage bist, deinen Beruf mindestens zu 50 Prozent auszuüben. Die Höhe der Rente sollte mindestens 70 Prozent deines Einkommens entsprechen. Wähle die Laufzeit des BU-Vertrages so, dass sich deine Altersrente später nahtlos anschließt (meist bis 67 Jahre). Dann entsteht dir keine Einkommenslücke.

Erwerbsunfähigkeitsversicherung (EU)

Die Funktion einer EU ist dem der BU ähnlich. Auch sie zahlt dir eine monatliche Rente. Jedoch sind die Voraussetzungen etwas anders. Die Leistungen bekommst du erst, wenn du in keinem Beruf mehr länger als 3 Stunden am Tag arbeiten kannst. Dafür sind die Beiträge geringer als in der BU. Somit bietet die EU auch Risikogruppen oder Personen mit Vorerkrankungen eine gute Basisversorgung.

Mehr Infos rund ums Thema Einkommensschutz gewünscht?

Erfahre mehr und nimm an unseren kostenfreien Webinaren rund um Absicherung, Vorsorge und Vermögensaufbau teil.

Dread Disease (DD)

Dread Disease steht für die Absicherung schwerer Krankheiten. Herzinfarkt, Krebs, Schlaganfall oder auch Multiple Sklerose gehören in der Regel bei jedem Versicherer zu den versicherten Krankheiten. Je nach Anbieter können es aber auch noch weit mehr sein. Wird dir die Diagnose zu einer versicherten schweren Krankheit gestellt, erhältst du nicht wie bei der BU oder EU eine monatliche Rente, sondern eine festgelegte Einmalzahlung. Diese steht dir zu, auch wenn du später wieder vollständig gesund wirst oder deinen Beruf weiter ausübst.

Grundfähigkeitsversicherung (GF)

Eine Grundfähigkeitsversicherung zahlt dir eine monatliche Rente, wenn du eine bestimmte körperliche, sensorische oder geistige Fähigkeit verlierst. Dazu zählen zum Beispiel Gehen, Greifen, Sehen, Sprechen oder geistige Leistungsfähigkeit und je nach Anbieter noch viele weitere. Da viele Grundfähigkeiten die Ausübung deines Jobs beeinflussen können, zählt die GF auch zu den Optionen, wie du dein Einkommen absichern kannst. Der Clou: Du bekommst deine Rente auch dann gezahlt, wenn du trotz Verlustes einer Grundfähigkeit deinen Beruf weiter ausüben kannst.

Risikolebensversicherung (RLV)

Die Risikolebensversicherung zählt zwar nicht zur klassischen Einkommensabsicherung. Denn die festgelegte Versicherungssumme wird erst gezahlt, wenn der Versicherungsnehmer stirbt. Jedoch ist die RLV ein wichtiger Baustein zur Hinterbliebenenvorsorge, da vor allem Hauptverdiener, ihre Familie finanziell absichern können, falls mit dem Tod ein (hohes) Einkommen zukünftig wegfällt.

Krankentagegeld (KTG)

Bei Krankheit erhältst du als Angestellter sechs Wochen eine Lohnfortzahlung von deinem Arbeitgeber. Fällst du noch länger aus, zahlt dir danach deine gesetzliche Krankenkasse ein Krankengeld. Allerdings maximal 72 Wochen und deutlich weniger als dein Nettoeinkommen. Heißt konkret: Ab dem 43. Krankheitstag hast du Einkommenseinbußen. Ab da an zahlt dir eine Krankentagegeldversicherung täglich einen vereinbarten Betrag, der dir diese Differenz ausgleicht. Wer nicht gesetzlich krankenversichert ist (z.B. Selbstständige) sollte ein KTG unbedingt vereinbaren, da weder Anspruch auf Lohnfortzahlung noch auf gesetzliches Krankengeld besteht.

Welche Einkommensvorsorge ist die richtige?

Du kennst jetzt schon einige Optionen mit denen du dein Einkommen schützen kannst. Dabei gibt es keine Pauschallösung, denn die Voraussetzungen und Bedürfnisse sind bei jedem Menschen unterschiedlich. Eventuelle Vorerkrankungen, dein Alter, gewünschte monatliche Rentenhöhe oder dein verfügbares Budget führen dich zum Ziel. Mit dem Vorwissen, das du jetzt bereits hast, kannst du sicher die beste Lösung für dich finden.

Egal, auf welche Art der Einkommensabsicherung es letztlich hinausläuft – eine Regel verschafft dir einen Vorteil bei jeder Versicherung zur Einkommensabsicherung: Je früher du dich versicherst, desto besser. Denn ein einwandfreier Gesundheitszustand und ein junges Einstiegsalter ermöglichen dauerhaft günstige Beiträge und lassen dir die freie Wahl, wie du dich versichern möchtest. Achte bei der Auswahl auch immer auf die konkreten Vertragsbedingungen. Sie entscheiden letztlich, welche Voraussetzungen erfüllt sein müssen, damit du deine Leistungen erhältst.

„Viel entscheidender als der Preis sind bei Berufsunfähigkeitsversicherungen

Stiftung Warentest, 2023

„sehr gute“ Vertragsbedingungen.“

Weitere Informationen zu Berufsunfähigkeitsversicherungen und Co. erhältst du bei den Verbraucherzentralen – oder im persönlichen Gespräch. Wähle einfach den passenden Berater über den Button „Berater finden“ unten rechts aus. Wir sind gern für dich da.

Vorsprung

Das kostenfreie Online-Training rund um Sparen und Vorsorge.

Du willst noch mehr zum Thema wissen? Dann besuche unser kostenfreies Online-Training. Live mit ONESTY-Kapitalmarktexperte Stefan Granel und Gästen aus Wirtschaft, Politik und Medien.

Verwendete Quellen

https://www.dia-vorsorge.de/einkommen-vermoegen/das-lebenseinkommen-der-deutschen/

https://projektor.dia-vorsorge.de/#/

https://www.gdv.de/gdv/themen/leben/7-fakten-zur-berufsunfaehigkeitsversicherung-34338

https://wirtschaftslexikon.gabler.de/definition/dread-disease-51519

https://www.finanztip.de/berufsunfaehigkeitsversicherung/grundfaehigkeitsversicherung/

https://www.handelsblatt.com/vergleich/berufsunfaehigkeitsversicherung-kosten

Gurki

Was für ein Quatsch! Ein Einkommensmillionär ist jemand, der pro Kalenderjahr min. 1 Million verdient und nicht in seinem Leben…

https://de.wikipedia.org/wiki/Einkommensmillion%C3%A4r

Redaktion

Hallo Gurki.

Danke für deine Nachricht. Wir haben den Titel unseres Beitrags aktualisiert. Weiterhin viel Spaß beim Lesen.