Ein finanzielles Polster schafft Sicherheit und Freiheit. Das gilt, wenn du dir zeitnah Wünsche erfüllen möchtest, wie einen schönen Urlaub oder die erste eigene Wohnung. Aber es kann genauso helfen, dein späteres Rentnerdasein komfortabler zu gestalten.

Doch oftmals steht die größte Hürde zum Vermögensaufbau direkt am Anfang: der Start.

Wenn das Einkommen noch gering ist, Reisen und Erlebnisse locken und die Konsumwünsche sehr wichtig sind, wird der Start meist immer wieder verschoben. Doch das ist fatal, denn damit wird der wertvollste Faktor beim Sparen immer kleiner: Zeit. Wie du über kleine Sparbeiträge, die nicht „wehtun“, ein stattliches Vermögen erzielst und welche Effekte zum Erfolg führen, erklärt dir dieser Beitrag.

Was bedeutet Vermögensaufbau?

Die Frage erscheint recht banal, aber für einen erfolgreichen Aufbau von Vermögen ist es zunächst wichtig zu wissen, was darunter eigentlich zu verstehen ist. Vermögen aufzubauen bedeutet, dass das Kapital, welches du dafür investierst, dich später mit einem regelmäßigen Einkommen versorgt.

Vermögensaufbau hilft dir, deine finanzielle Situation zu verbessern und deine Abhängigkeit zu reduzieren. Im Idealfall ermöglicht es dir völlige finanzielle Souveränität – nämlich dann, wenn deine regelmäßigen Ausgaben allein und vollständig aus dem Einkommen deines Vermögens gedeckt sind.

Warum ist der Faktor „Zeit“ so wichtig beim Vermögensaufbau?

Eine simple Formel lautet: Vermögen = Zeit x Geld. Das bedeutet: wer viel Zeit – im Sinne von Anlagezeitraum – hat, braucht weniger Geld für das gleiche Vermögen als jemand, der wenig Zeit hat.

Hier ein Beispiel: Klara, Lian und Sören sind 25 Jahre jung und haben das gleiche Ziel: im Alter von 67 Jahren (im Jahr 2065) finanzielle Freiheit durch ihr Vermögen zu erlangen. Auch der monatliche Sparbeitrag ist bei allen mit 80 Euro gleich hoch. Einzig ihre Entschlossenheit mit dem Sparen zu beginnen, unterscheidet sie. Wie sehr sich das auf die Höhe des Vermögens auswirkt, siehst du hier:

| Klara (25) | Lian (25) | Sören (25) | |

|---|---|---|---|

| Sparrate monatlich | 80 € | 80 € | 80 € |

| Sparbeginn | sofort 2023 | 2026 | 2029 |

| Verbleibender Anlagezeitraum | 42 Jahre | 39 Jahre | 36 Jahre |

| Vermögen im Jahr 2065 | 279.822 € | 221.402 € | 174.638 € |

Quelle: https://www.zinsen-berechnen.de/sparrechner.php

Klara stehen nur durch ihre Entschlossenheit sofort zu starten, später über 100.000 Euro mehr zur Verfügung als Sören, obwohl sie nur 9.600 Euro mehr als Sören investiert, weil Sören das Thema noch weitere sechs Jahre schiebt. Er müsste dann monatlich schon 60 Prozent mehr, nämlich 128 Euro, investieren, um doch noch auf das gleiche Vermögen zu kommen wie Klara.

Rechne doch selbst einmal, wie sich dein Wunschvermögen realisieren lässt.

Wie funktioniert der Zinseszinseffekt?

Der Hauptgrund, warum der Faktor „Zeit“ bei der Anlage so wichtig ist, ist der Zinseszinseffekt. Dieser wirkt umso stärker, je langfristiger du investierst. Wenn du die erzielten Erträge (Zinsen) reinvestierst, sie also in deiner Anlage verbleiben, erhöhen sie jährlich den Wert, auf den dann im kommenden Jahr die Zinsen gezahlt werden. Man sagt auch „thesaurierend“ zu diesem Vorgehen.

Ein Beispiel macht es anschaulicher: Du legst 5.000 Euro zu einem jährlichen Zins von 5 Prozent an. Dann ist dein Ertrag nach einem Jahr 250 Euro. Wird dieser Ertrag nicht entnommen, sondern thesauriert, stehen zu Beginn des zweiten Jahres 5.250 Euro zur Verfügung, die nun verzinst werden. Am Ende des zweiten Jahres beträgt dein Ertrag dann nicht wieder 250 Euro, sondern bereits 262,50 Euro, da die 5 Prozent ja auf die neue, höhere Ausgangssumme und nicht auf die anfänglichen 5.000 Euro gezahlt werden.

Dieser Effekt steigert sich nun Jahr für Jahr. Gerade bei langfristigen Anlagezielen, wie zum Beispiel der Altersvorsorge, entwickelt sich der Zinseszinseffekt dann exponentiell und wirkt mit jedem weiteren Jahr immer stärker. So arbeiten die bereits erzielten Zinsen immer stärker für dich, ohne dass du deine Sparrate erhöhen musst.

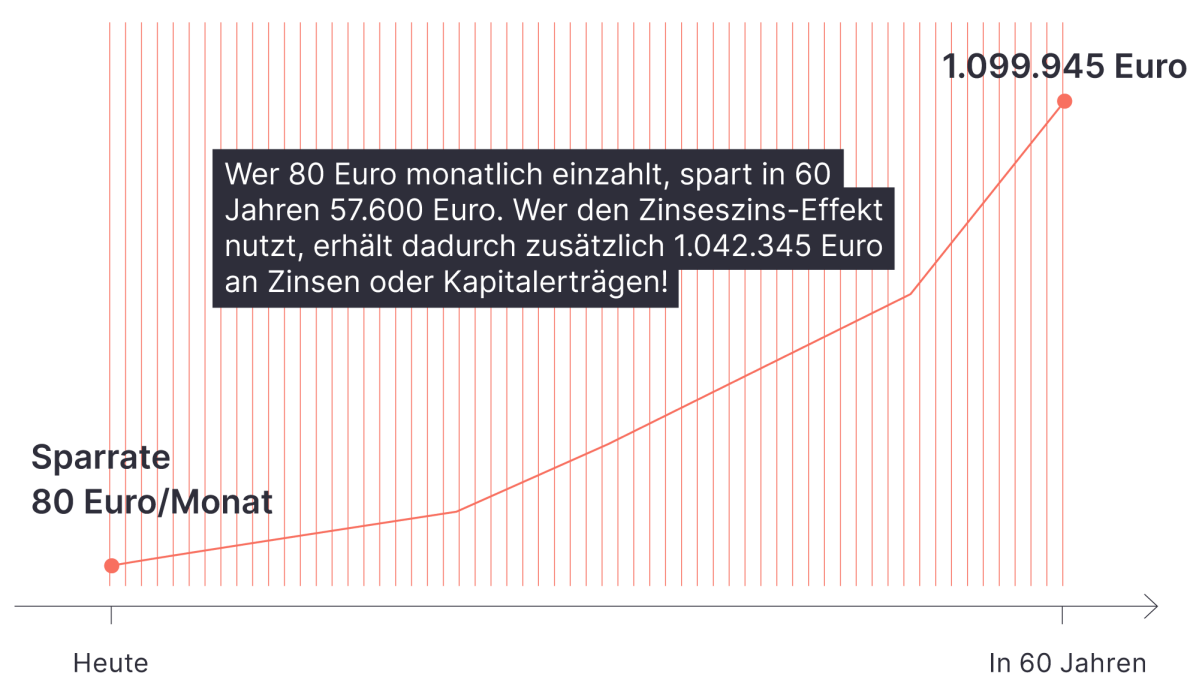

Die Macht des Zinseszins-Effektes

So sieht die Wertentwicklung deines Ersparten über 60 Jahre bei einer Rendite von 7,7 Prozent aus. Aber ist das realistisch?

Ein Zinssatz von 7,7 Prozent spiegelt die jährliche Rendite im DAX wider, die man im Zeitraum von 1977 bis 2022 erzielt hätte. Mehr dazu erfährst du weiter unten 👇

Wie gelingt der Start auch mit kleineren Einkommen?

Du weißt jetzt schon, dass es vor allem darauf ankommt früh zu starten. Das erscheint oft schwierig, da das erste Einkommen meist noch gering ist oder auch ganz einfach Konsumwünsche überwiegen. Dabei hindert uns gar nicht so sehr die Höhe des Einkommens daran zu sparen, sondern die Tatsache, dass es bereits fest für andere Dinge verplant ist. Diese Gewohnheiten legt man zumeist schwer ab.

Doch eine Gewohnheit kannst du dir beim Vermögensaufbau auch zum Vorteil machen: mit der Prozent-Regel. Reserviere einfach einen fixen Prozentsatz (z.B. 5 Prozent) deines Einkommens als feste monatliche Sparrate für deinen Vermögensaufbau. Das hat zwei Vorteile: Hast du diese – gute – Gewohnheit verinnerlicht, wirst du sie nur schwer wieder verwerfen können. Zum zweiten bildet eine prozentuale Sparrate auch immer deinen Lebensstandard gut ab. Verdienst du mehr, ist deine Sparrate höher und umgekehrt.

Lebst du bereits in einem eigenen Haushalt, hilft auch ein regelmäßiger Ausgaben-Check, deine Finanzen im Blick zu behalten und Einsparpotenziale frühzeitig zu entdecken: Wann hast du zuletzt deinen Strom- oder Wärmeanbieter einem Preisvergleich unterzogen? Hast du einen sowohl guten und als auch günstigen Versicherungsschutz? Passt dein Handytarif noch zu dir? Nutzt du wirklich noch alle Streamingdienste, die du monatlich bezahlst? Muss es immer der Lieferdienst sein oder könntest du deine Lieblingsgerichte auch gut selbst zubereiten? Check‘ das mal und du wirst jede Menge Sparpotenziale entdecken, die deine finanzielle Freiheit erhöhen.

Wie kann es gelingen, eine Million Euro anzusparen?

Entscheidend für den Vermögensaufbau sind drei Komponenten: Erstens, der Anlagezeitraum. Je länger dieser ist, desto stärker kann der Zinseszinseffekt für dich wirken. Zweitens, die monatliche Sparrate. Hier sind die Voraussetzungen sehr individuell, was das verfügbare Einkommen angeht. Wer viel Zeit zum Sparen hat, muss gar nicht so viel beiseitelegen, um am Ende auf ein großes Vermögen zu blicken. Drittens, die Rendite. Wer langfristig Vermögen aufbauen will und kann, sollte die Chancen der Kapitalmärkte nutzen und sein Geld nicht schlecht verzinst auf Sparbüchern versauern lassen. Alle Komponenten wirken immer gemeinsam. Wer erst spät mit dem Sparen anfängt, muss dann entweder eine höhere monatliche Sparrate aufbringen oder eine Anlage finden, die eine besonders hohe Rendite abwirft. Hier sind die Risiken dann genau abzuwägen.

Clever ist es, bereits die Kindheit für den Vermögensaufbau zu nutzen. Wenn Eltern oder Großeltern schon mit der Geburt des Kindes anfangen, regelmäßig zu sparen, steht dem Nachwuchs bereits zur Volljährigkeit, auch mit kleinen Beträgen, ein stolzes Vermögen zur Verfügung, welches seine finanzielle Freiheit erhöht. Außerdem könnte sie oder er den Sparplan dann einfach fortführen und den Zinseszinseffekt weiter für sich nutzen.

Welche Anlageprodukte eignen sich für langfristiges Sparen?

Wer einen langen Anlagezeitraum vor sich hat, sollte die Ertragschancen der Kapitalmärkte ergreifen. Sie bieten die besten Aussichten auf eine Rendite oberhalb der Inflation. Und die ist dringend nötig, um deine Kaufkraft zu erhalten. Anderseits hast du zwar „sicheres“ Vermögen unter deinem Kopfkissen – kannst dir davon aber in ein paar Jahren immer weniger leisten. Ziehe daher Produkte in deine engere Auswahl wie z.B. Aktien und Aktienfonds, die dir auch eine ausreichend hohe Rendite erwirtschaften können, damit dein Lebensstandard und deine Kaufkraft erhalten bleiben.

Prüfe außerdem die Kosten eines Produktes. Das wird oft unterschätzt, doch jeder Prozentpunkt an Kosten nagt an deinem Vermögen und wirkt jedes Jahr stärker. Ähnlich wie der Zinseszinseffekt, nur eben nachteilig. Kostengünstige ETFs können dir die Ertragschancen von Aktien bieten, bei gleichzeitig geringen Kosten.

Was bedeutet Realrendite?

Bei der Geldanlage ist es wichtig, zwischen Real- und Nominalrendite zu unterscheiden. Denn während Realrendite die Inflation berücksichtigt, lässt sie die Nominalrendite außen vor.

Warum das so wichtig ist, zeigt ein Beispiel: Du gehst zur Bank und legst 10.000 Euro für 3 Prozent Zinsen fest für ein Jahr an. Die 3 Prozent sind deine Nominalrendite. Am Ende des Jahres bekommst du also nominell 10.300 Euro (= Anlagebetrag + Zinsen) ausgezahlt. Du freust dich, denn du hast durch die Verzinsung 300 Euro mehr in der Tasche. Doch im gleichen Jahr lag die Inflation bei 5 Prozent. Das heißt, die Waren des täglichen Lebens wie etwa Lebensmittel, Energiekosten und Miete haben sich um 5 Prozent verteuert. Dein nominelles Vermögen steht zwar weiter bei 10.300 Euro, doch durch die Inflation ist es jetzt im Vergleich zum Vorjahr weniger wert. Wenn man es rechnerisch vereinfacht, ist es nämlich nur noch 9.800 Euro wert: 10.000 Euro (Anlagebetrag) + 300 Euro (Nominalzins) – 500 Euro (Inflation).

Beim langfristigen Vermögensaufbau würde dein reales Vermögen immer weiter abschmelzen. Wer die Inflation beim Vermögensaufbau nicht beachtet, merkt gar nicht, dass sein nominelles Vermögens zwar wächst, die tatsächliche, reale Kaufkraft jedoch immer weniger wird. Daher ist es für dich wichtig, Anlageformen zu wählen, die eine Rendite/Verzinsung oberhalb der Inflation erzielen können, damit deine Realrendite positiv ist.

Kann die Vergangenheit von Aktien als Prognose für die zukünftige Entwicklung dienen?

Als Orientierung ist die Betrachtung der Vergangenheit auf jeden Fall hilfreich. Wichtig: Sie ist aber keine Garantie für zukünftige Entwicklungen. Dennoch kann sie dir helfen, Risiken richtig einzuschätzen. Denn gerade bei der Anlage in Aktien reduzieren sich die Risiken über einen langen Zeitraum immer mehr. Schwankungen, wie sie an den Aktienmärkten völlig normal sind, werden so ausgeglichen und dein Verlustrisiko sinkt auf nahezu null. Die Voraussetzung: Du bleibst investiert und behältst dein Investitionsziel (z.B. Altersvorsorge) im Blick. Liegt dieses Ziel noch viele Jahre in der Zukunft, so sollte es dich nicht beunruhigen, wenn die Märkte – auch mal kräftiger – schwanken.

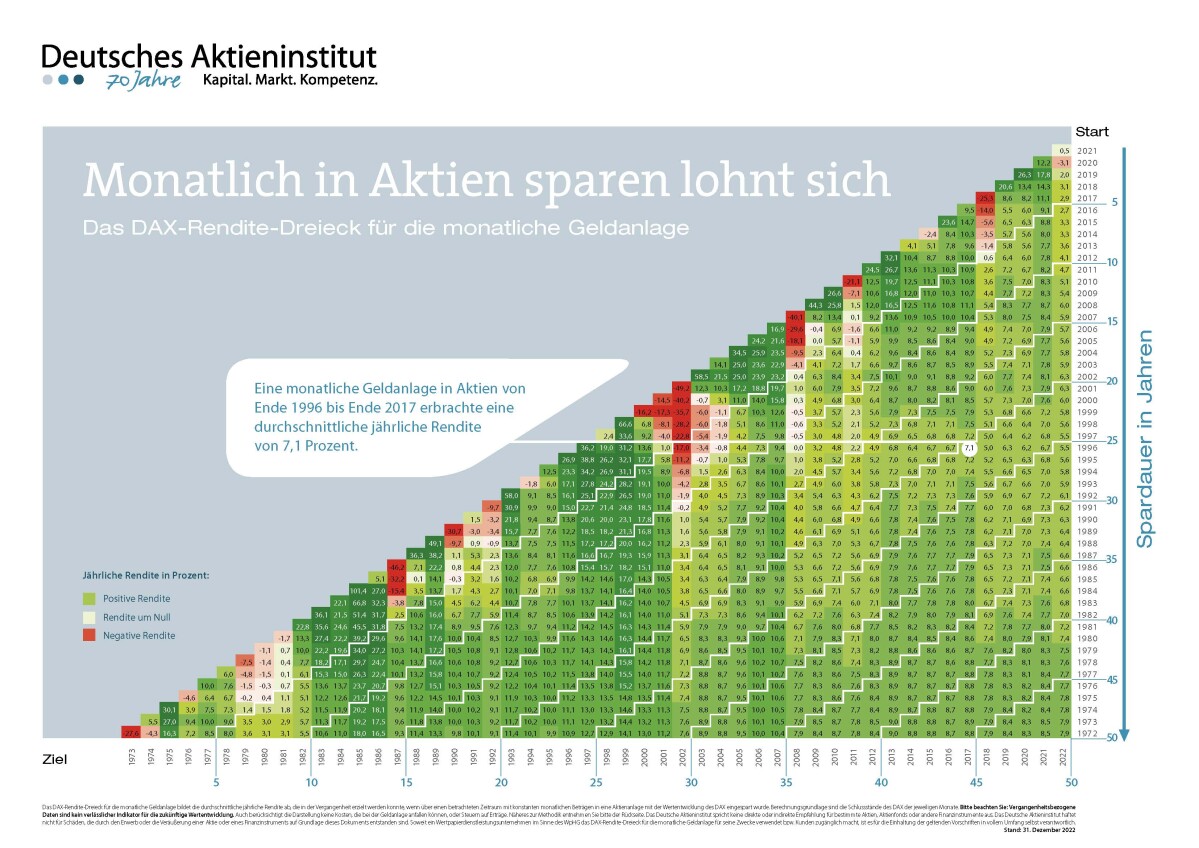

Das zeigt dir auch das DAX-Rendite-Dreieck vom Deutschen Aktieninstitut (DAI). Es belegt, dass es in der Vergangenheit völlig egal war, wann du dein Geld in den DAX – das sind die 40 größten deutschen Unternehmen – investiert hast. Ab einer Anlagedauer von mindestens 12 Jahren, lag die Rendite immer im Plus. Trotz aller Krisen zwischendurch erholten sich die Aktien wieder und glichen Rückschläge immer aus. Als langfristiger Anleger hast du mit Aktien daher die größten Chancen, nicht nur die Inflation auszugleichen, sondern auch deinen Vermögensaufbau richtig nach vorn zu bringen.

Erklärung: Such‘ dir in der rechten, vertikalen Spalte das Jahr des Kaufs (Beginn deiner Geldanlage). Geh‘ dann in dieser Zeile so weit nach links bis du im Jahr des Verkaufs (horizontale Achse unten) angekommen bist. Dieser Wert gibt jetzt die Rendite an, die du in jedem Jahr deiner Anlage erzielt hast. Du wirst sehen: Egal in welcher Konstellation, ab einem Anlagezeitraum von mehr als 12 Jahren war die Rendite immer positiv.

Noch etwas offen?

Deine Fragen zum Thema beantworten wir gern persönlich.

Wir trainieren gemeinsam mit dir dein Finanzwissen. Damit du noch besser über Sparen und Vorsorge Bescheid weißt.