Der langfristige Vermögensaufbau funktioniert am besten mit Aktien. Die Auswahl ist riesig, die Rendite kann die Inflation wirkungsvoll ausgleichen und liegt ab einer bestimmten Haltedauer immer im Plus. Passt, oder?

Alle sprechen von Altersvorsorge. Doch wie sollte man sie angehen? Hoffen, dass die gesetzliche Rente reicht? Sicher nicht, denn allein damit wirst du deinen Lebensstandard nicht halten können. Einen Puffer auf dem Girokonto oder Sparbuch vorhalten? Nope, denn mit diesen Erträgen wirst du die Inflation nicht ausgleichen können. Dein Geld verliert dann stetig an Kaufkraft. Cleverer ist eine Geldanlage in Aktien. Denn ihre Renditechancen sind lukrativer und ermöglichen dir einen Vermögensaufbau, der dein späteres Einkommen wirklich „pimpt“ und dir ein selbstbestimmtes Leben erlaubt.

Dieser Beitrag beantwortet die wichtigsten Fragen über das Investieren in Aktien und gibt dir Tipps, was du beim Kauf von Aktien beachten solltest.

Sind Aktien eine sinnvolle Anlage?

Die Frage ist pauschal nicht zu beantworten. Es hängt immer von deinen Sparzielen ab. Aktien eignen sich nicht, wenn du das investierte Geld in ein oder zwei Jahren (also kurzfristig) verwenden willst – beispielsweise für einen Urlaub oder Autokauf. Zwar bewegen sich die Aktienmärkte (z.B. DAX oder MSCI World) langfristig nach oben, doch zwischendurch können starke Schwankungen die Kurse auch nach unten drücken. Brauchst du genau in dieser Phase dein Geld, drohen Verluste, wenn du noch nicht lang genug investiert hast. Eine kurzfristige Anlage in Aktien ist also sehr riskant.

Liegt dein Sparziel jedoch noch in weiter Ferne, etwa für deine Altersvorsorge, dann solltest du die Renditechancen von Aktien voll ausnutzen. Die Verläufe der Indizes DAX (deutsche Aktienunternehmen) oder des MSCI World (weltweite Unternehmen) zeigen die langfristige Aufwärtsentwicklung. Das die Kurse zwischendurch immer mal wieder nach unten gehen, ist völlig normal und wird immer so sein. Diese Schwankungen musst du aushalten bzw. Deine Geldanlage langfristig verstehen. Je länger du investiert bleibst, desto lockerer kannst du schwächere Marktphasen wegstecken. Dein Verlustrisiko geht dann gegen null.

Die Kursentwicklung des DAX im Laufe der letzten 20 Jahre kannst du hier nachverfolgen.

Die Kursentwicklung des MSCI World im Laufe der letzten 50 Jahre ist hier dargestellt.

Wann sollte ich in Aktien investieren?

Bezogen auf den Zeitpunkt deines Einstiegs kannst du dich entspannen. Leg einfach los! Viele warten und sehnen den „optimalen Einstieg“ herbei. Doch diesen zu treffen, ist nahezu unmöglich, da Aktienkurse von Natur aus nunmal schwanken. Es kann also gut sein, dass nach deinem Einstieg der Kurs und damit der Wert deiner Anlage nach unten geht. Doch das ist nur temporär und sollte dich nicht verunsichern und schon gar nicht dazu bewegen, alles wieder zu verkaufen. Denn dann realisierst du einen Verlust, der sich im Laufe der Zeit in einen Gewinn gedreht hätte.

Daher bezieht sich das „Wann“ einzig auf dein Sparziel und die Frage, ob Aktien für dich ein sinnvolles Investment sind. Frage dich einfach: Wann willst du dein angespartes Vermögen verwenden? Liegt dieser Zeitraum noch mindestens zwölf Jahre in der Zukunft, dann kannst du direkt mit deinem Aktiensparplan starten. Denn dann ist dein Verlustrisiko nahezu bei null, wie ein Blick in die Vergangenheit zeigt.

Wie lange sollte man in Aktien investiert bleiben?

Die einfachste Antwort darauf: So lange wie möglich, du willst schließlich keinen Verlust machen, sondern Vermögen aufbauen.

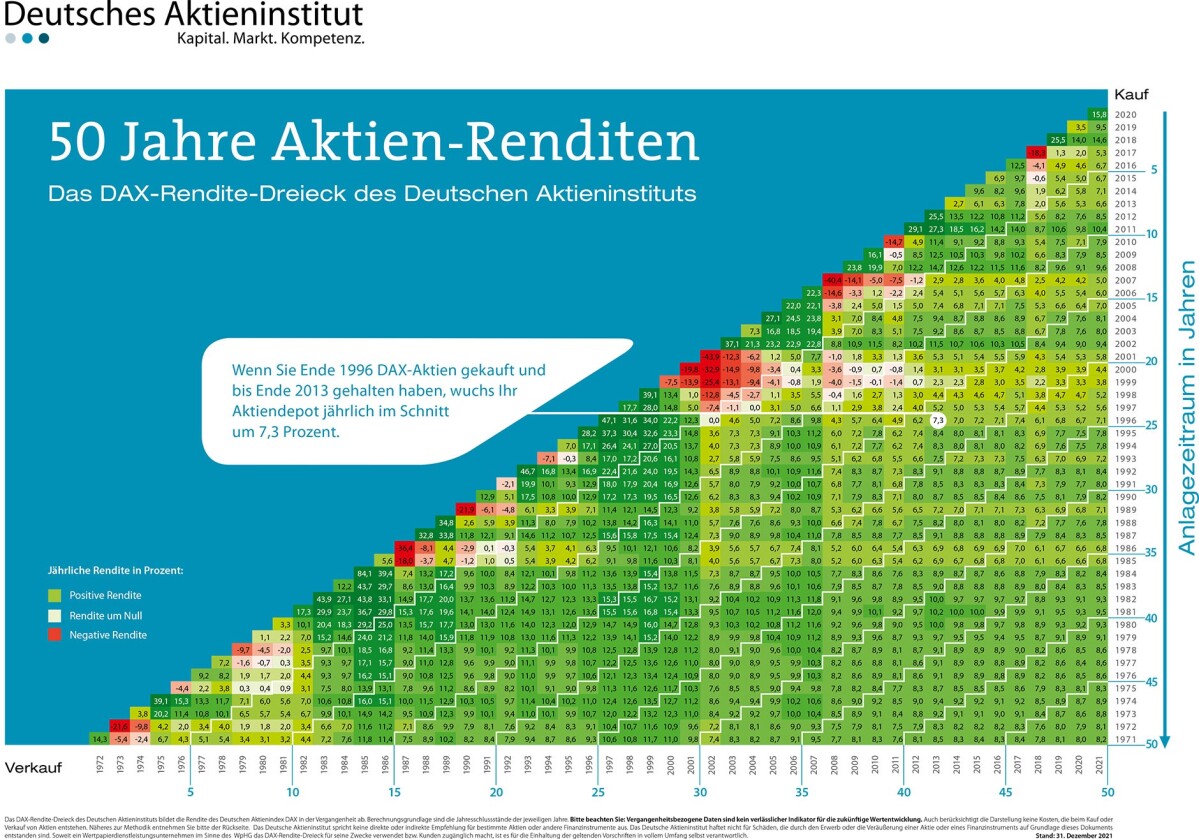

Experten empfehlen hier immer einen „langfristigen Anlagehorizont“. Doch was bedeutet das genau? Hier bringt ein Blick in die Vergangenheit Klarheit. Das Deutsche Aktieninstitut (DAI) erneuert jährlich das so genannte DAX-Rendite-Dreieck. Auf den ersten Blick vielleicht etwas erschlagend, aber eigentlich ganz einfach und vor allem mit einer erstaunlichen Erkenntnis: Egal wann du seit 1970 begonnen hättest in den DAX zu investieren – blieb dein Geld mindestens 12 Jahre investiert, hast du immer Gewinn erzielt. Trotz aller Krise, die in den vergangen 50 Jahren gab. Beeindruckend, oder?

So liest du das DAX-Rendite-Dreieck richtig: Such Dir in der rechten, vertikalen Spalte das Jahr des Kaufs (Beginn deiner Geldanlage). Geh dann in dieser Zeile so weit nach links, bis du im Jahr des Verkaufs (horizontale Achse unten) angekommen bist. Dieser Wert ist die Rendite, die du durchschnittlich in jedem Jahr deiner Anlage erzielt hast. Du wirst sehen: Egal welche Konstellation du durchspielst, ab einem Anlagezeitraum von mehr als 12 Jahren gab es keine Verluste mehr.

Sparplan in Aktien: So wächst dein Vermögen von Jahr zu Jahr

Beispiel: Sparplan über 50 Euro pro Monat in den DAX bei einer Laufzeit von 20 Jahren und einer durchschnittlichen Rendite von 7,5 % p.a. (Online-Rechner für Ihre Finanzen: https://www.zinsen-berechnen.de/)

Dein Vermögen wächst mit jedem weiteren Jahr immer stärker. Obwohl du weiterhin jeden Monat nur 50 Euro in deinen Sparplan steckst, steigert sich dein Guthaben überproportional. Nach 20 Jahren kannst du dich über mehr als 27.000 Euro freuen, obwohl du während dieser Zeit nur 12.000 Euro eingezahlt hast. Sparst du dann noch ein weiteres Jahr, springt dein Vermögen auf fast 29.700 Euro. Toll, oder?

Fonds- oder ETF-Sparpläne kannst du übrigens bei jeder Bank oder einem Online-Anbieter einrichten, je nachdem bei wem du dein Depot eröffnet hast. Dort kannst du meist schon ab 25 Euro pro Monat loslegen und über die Zeit dein Vermögen aufbauen.

Was ist der Unterschied zwischen Aktien und einem Aktienfonds?

Wenn du am Aktienmarkt investieren willst, solltest du dein Risiko möglichst reduzieren und breit streuen. Das geht am besten über einen Aktienfonds. Darin sind nämlich viele Einzelaktien bereits enthalten. Du musst also nicht ein einzelnes Aktienunternehmen (z.B. BMW, Deutsche Telekom oder Siemens oder HelloFresh) auswählen und hoffen, dass genau diese Aktie im Kurs steigt. Investiere lieber in einen Aktienfonds – zum Beispiel einen Fonds, der in die besten deutschen Aktien investiert. Dort sind dann auch verschiedene Branchen vertreten, was dein Risiko ebenfalls reduziert. Geht es einer Branche oder einer Aktie im Fonds mal schlecht (Kursrückgang), können das die anderen Branchen und Unternehmen durch ihre Kurssteigerungen ausgleichen. Das nennt man Streuung oder auch Diversifizierung des Anlagerisikos.

Was unterscheidet einen ETF von einem aktiv gemanagten Aktienfonds?

Bei einem aktiv gemanagten Aktienfonds entscheidet ein Team von Fondsmanagern und Fondsmanagerinnen über die Auswahl der Aktien, die im Fonds gehalten werden. Sie beobachten die Märkte jeden Tag, erheben Daten und versuchen mit Hilfe weiterer Experten und Informationen den zukünftigen Verlauf der Märkte und einzelner Aktien vorherzusagen. Auf dieser Basis werden die Einzelaktien gehalten, gekauft oder verkauft. Dieser Aufwand kostet Geld. Daher sind die Kosten eines aktiven Aktienfonds höher als die eines ETF.

Ein ETF bildet nämlich einfach nur einen Index, zum Beispiel den DAX oder MSCI World nach. Daher werden ETF auch als passives Investment bezeichnet. Das ist wesentlich kostengünstiger.

Auch in den Renditechancen unterscheiden sich aktive Aktienfonds von passiven ETF. Während das aktive Fondsmanagement immer versucht besser zu performen als der Index (und damit seine Mehrkosten rechtfertigen würde), bekommst du in einen ETF immer die Performance des Index. Deine Anlage kann also nie besser als der Markt abschneiden, aber eben auch nie schlechter, wenn die Kurse mal nach unten gehen.

Sind ETF-Sparpläne ein gutes Investment für die Altersvorsorge?

Ja. Denn über einen langen Zeitraum beeinflussen die Kosten deiner Anlage dein Gesamtvermögen maßgeblich. Während ein ETF durch seinen passiven Ansatz laufende jährliche Kosten von unter 1 Prozent ermöglicht, veranschlagen Fondsgesellschaften für ihren Mehraufwand oft 2 bis 3 Prozent jährlich für die Verwaltung und eventuell auch noch erfolgsabhängige Gebühren. Diese Mehrkosten schmälern deine Rendite und können über viele Jahre gerechnet dein Vermögen deutlich kleiner ausfallen lassen.

Die Mehrkosten eines aktiven Fonds würden sich gegenüber einem kostengünstigen ETF nur dann rechnen, wenn das aktive Management entsprechend deutlich den Index schlägt und eine höhere Rendite erzielt. Laut Studien gelingt das jedoch nur den wenigsten Fondsmanagern auf Dauer. Daher sichert Dir ein ETF immer die Entwicklung des Marktes (nach oben wie nach unten) zu sehr geringen Kosten.

Wie kann man Aktien und andere Wertpapiere an der Börse handeln?

Um Aktien, Aktienfonds oder ETF kaufen zu können, benötigst du ein Depot, auch Wertpapierkonto genannt. Das sollte mittlerweile jede Hausbank anbieten. Erkundige dich vorher unbedingt über eventuelle Kosten (z.B. für die Depotführung oder den Kauf/Verkauf von Wertpapieren). Du musst nicht zwingend dein Depot bei deiner Hausbank haben. Ist es Dir dort zu teuer, gibt es genügend Online-Depotbanken, die oft eine kostenlose Verwaltung und Kontoführung anbieten.

Bevor du jedoch startest, solltest du dich, unabhängig deiner Hausbank, von einem Finanzprofi beraten lassen. In einem Gespräch werden deine Erfahrung mit Wertpapieren, deine Sparziele und deine Risikobereitschaft erfragt. Darauf basierend wird dein Anlegertyp ermittelt, der passende Aktienfonds oder ETF herausgesucht und die richtige Sparplanhöhe festgelegt.

„Kaufen Sie Aktien, nehmen Sie Schlaftabletten, und schauen Sie die Papiere nicht mehr an. Nach vielen Jahren werden Sie sehen: Sie sind reich.“

André Kostolany (1906 – 1999) | Der Börsen- und Finanzexperte plädierte dafür, Aktieninvestments langfristig zu halten, da sich die Märkte langfristig immer positiv entwickeln.

Noch etwas offen?

Deine Fragen zum Thema beantworten wir gern persönlich.

Wir trainieren gemeinsam mit dir dein Finanzwissen. Damit du noch besser über Sparen und Vorsorge Bescheid weißt.